Estados Unidos

¿Qué ha pasado esta semana?

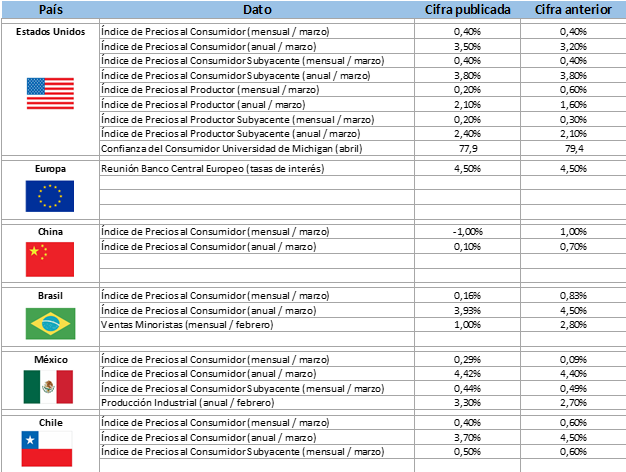

Probablemente la noticia más relevante de la semana, y que en cierto sentido marca un hito a nivel de mercado y sus expectativas futuras, la tuvimos en el Índice de Precios al Consumidor en Estados Unidos. La cifra llegó en un momento particularmente importante a nivel de definiciones por parte del mercado, donde las expectativas respecto de cuándo comenzarían los recortes de tasas de interés por parte de la Fed se encuentran bastante líquidas y el escenario de un recorte en el mes de junio se encuentra en franca retirada. La cifra en cuestión muestra que en el mes de marzo el IPC experimentó un incremento del 0,4% mensual, por encima del 0,3% proyectado por el mercado. En el acumulado a 12 meses la inflación llega hasta un 3,5%, cifra que también supera la expectativa del mercado de 3,4%, y del 3,2% que había sido reportada en el mes de febrero. Adicionalmente, el IPC subyacente, que excluye los componentes más volátiles, se mantuvo inalterado en el 3,8%, cifra que aún se encuentra algo alejada de la meta del 2,0% de la Reserva Federal.

Respecto de las probabilidades implícitas existentes en el precio de los activos estadounidenses, éstas evidencian un cambio bastante potente al respecto. Es así como respecto de lo que ocurría hace una semana, la probabilidad de un recorte de 25 puntos básicos en la reunión del mes de junio próximo por parte de la Fed se redujo desde algo más de un 50% hasta menos de un 20%, aunque como hemos mencionado anteriormente éstas se encuentran en constante cambio. El nuevo escenario base que se encuentra manejando ahora el mercado, responde a un potencial recorte de 25 puntos básicos en el mes de septiembre, existiendo la opción de un segundo recorte de igual magnitud en el mes de diciembre, aunque aún su probabilidad sería baja.

El escenario base está en constante movimiento, y las cifras a conocer durante los próximos días serán claves en su definición. Esta volatilidad en las proyecciones para configurar el escenario base han afectado a los mercados y a los activos financieros en sus cotizaciones. En primer lugar, se ha generado un alza en las tasas de los bonos estadounidenses, lo cual genera también una presión al alza en las tasas locales. Por su parte, la expectativa de tasas en Estados Unidos, altas por un período más largo de tiempo fortalecen al dólar a nivel global, y dentro de este fortalecimiento el peso chileno no es la excepción, generándose algunas presiones al alza en el tipo de cambio a nivel local.

Chile

Siguiendo con la evolución de los precios, pero ahora en el terreno local, el Instituto Nacional de Estadísticas dio a conocer la cifra para el Índice de Precios al Consumidor del mes de marzo del presente año, el cual representó una sorpresa positiva para el mercado. Luego de dos meses consecutivos de lecturas bastante por encima de las proyecciones del mercado, el IPC del tercer mes del año estuvo por debajo del promedio de sus expectativas.

La cifra informada ascendió a un incremento del 0,4%, por debajo de este modo de las proyecciones que se habían estado corrigiendo al alza en las sesiones previas a la publicación de la cifra, pasando de 0,5% hasta 0,6%, con algunos incluso vislumbrando una lectura por encima de esto. En el acumulado a 12 meses de la serie empalmada, las noticias también son positivas, ya que los precios registran un alza del 3,7%, muy por debajo del avance de 4,5% observado en febrero y que había encendido algunas alarmas respecto del real control de la inflación.

Si bien la cifra es positiva, no pareciera ser suficiente como para alterar de algún modo el escenario que el Banco Central configurara días atrás en el Informe de Política Monetaria, según el cual, se produciría un descenso en la velocidad a la que la tasa de política monetaria siga convergiendo hacia su nivel neutral, de modo que un recorte menor a los 75 puntos que vimos en la última reunión se sigue manteniendo como escenario base para la próxima reunión correspondiente al mes de mayo, pudiendo ser éste de 50 puntos básicos.

Europa

Principales hitos que afectaron el comportamiento del mercado

La semana pasada fuimos testigos también de una nueva reunión de política monetaria por parte del Banco Central Europeo. La mantención de la tasa de interés se encontraba completamente descontada por los analistas, radicando entonces el interés principal en la conferencia de prensa llevada a cabo por la presidenta del ente rector Christine Lagarde, toda vez que el mercado busca indicios que, confirmen o no, el escenario base que se mane ja respecto de un potencial recorte de tasas en el mes de junio próximo.

. A diferencia de lo que ha acontecido en Estados Unidos, la economía de la Eurozona se ha resentido bastante con las tasas de interés en niveles altos para controlar la inflación, de modo que pareciera ser aún más necesario un recorte hacia una zona menos restrictiva. Al respecto, destaca el reconocimiento de Lagarde respecto de una división al interior del Consejo del ente rector, con algunos miembros que se mostraron lo suficientemente confiados como para bajar la tasa de interés incluso en la propia reunión de la semana pasada.

No obstante lo anterior, la mayoría optó por esperar un tiempo más. Esta declaración asoma como bastante decidora en términos de constituir un nuevo paso en dirección hacia una política monetaria que inicie un nuevo ciclo, en esta ocasión a la baja, de modo que las expectativas de un recorte en junio se vieron fortalecidas.

Asia

En otro ámbito, el fin de semana el conflicto en medio oriente experimentó una escalada con el ataque de Irán a Israel, en lo que sería una represalia por la agresión sufrida por el consulado iraní en Damasco, Siria. La mayor intensidad que ha experimentado el conflicto trae consigo una mayor volatilidad en los mercados, debiendo estar atentos a cómo se sigan desarrollando los eventos.

Calendario Económico (Semana del 8 al 14 de Abril del 2024)