¿Qué ha pasado esta semana?

La pasada, ha sido una semana bastante marcada por la reunión de política monetaria celebrada por la Reserva Federal de Estados Unidos y las cifras económicas reveladas en este país. Todo de cara a un mercado que continúa calibrando el escenario base para los próximos meses, sobre todo respecto de la ruta que podría seguir la tasa de política monetaria estadounidense. En cuanto a la reunión de la Reserva Federal, el mercado se encontraba volcado en cuanto a sus expectativas hacia la posibilidad de una mantención de las tasas de interés en el rango 5,25% - 5,50%. De este modo, la decisión de mantener inalterados los tipos de interés no causó sorpresa.

Donde sí había mayor expectación, era respecto del tono del comunicado que informa de la decisión y mayormente hacia la conferencia de prensa que Jerome Powell, presidente del ente rector estadounidense, llevaría a cabo. Lo anterior, producto de que las proyecciones del mercado sobre las tasas de interés se han mostrado extremadamente volátiles en las últimas semanas. En su último set de proyecciones (“dot plot”), que data del pasado mes de marzo, la Reserva Federal mantuvo el escenario que señalizaba la posibilidad de 3 recortes de tasas de interés a lo largo de este año 2024, mientras que el mercado, previo a la reunión, solo descontaba uno, de modo que se esperaba que el discurso de Powell pudiera dar un giro hacia un view más restrictivo.

Teniendo como contexto lo anterior, el comunicado ya mostró un tono algo menos expansivo al agregar una frase en la que se señala que “en los meses recientes ha habido una falta de progresos hacia el objetivo de inflación del 2%”, lo cual puede ser visto como un reconocimiento de que el calendario de recortes se estaría retrasando. Lo anterior, asociado además a la frase ya conocida y que en esta ocasión vuelve a estar presente respecto de que al Comité no le parece apropiado iniciar los recortes de tasas de interés hasta que cuente con la suficiente confianza de que la inflación se dirige de manera sostenida a la meta del 2%.

En la conferencia de prensa, Jerome Powell señala que las cifras de inflación del presente año han estado por encima de las expectativas, y que adquirir la confianza suficiente respecto de que ésta misma se dirija sosteniblemente hacia la meta, de modo de poder recortar tasas de interés, tomará algo más de tiempo respecto de lo que se esperaba. Agrega además que, en su nivel actual, las tasas están en una zona suficientemente restrictiva. Respecto del mercado laboral, si bien reconoce que la demanda se mantiene fuerte, también manifiesta que ésta se ha enfriado algo.

Si bien el tono del mensaje se ha endurecido respecto de las reuniones anteriores, el mercado ya se encontraba descontando una situación como esta. De hecho, cierta parte del mercado temía un mensaje aún más restrictivo. Respecto de esto, la declaración de que las tasas de interés se encuentran en un nivel suficientemente restrictivo ayudó a calmar ciertos temores de alguna posibilidad de que las tasas pudieran ser elevadas aún más, cosa que al menos por ahora la Fed no está considerando.

Al finalizar la semana, fue publicado el set de cifras referente al mercado laboral norteamericano, evento bastante esperado por el mercado, dado que la Reserva Federal de Estados Unidos tiene una meta que además de considerar un objetivo de inflación en el 2%, incorpora el promover el pleno empleo. Lo anterior es relevante ya que, de observarse signos de debilidad en el mercado laboral, esto podría ser percibido como un incremento en la probabilidad de un pronto inicio del ciclo de recortes de tasa de política monetaria.

Respecto de lo anterior, el informe mostró que la creación de puestos de trabajo no agrícolas ascendió a 175.000, cifra que estuvo por debajo de los 238.000 esperados por el mercado, y sensiblemente menor a los 315.000 del mes de marzo. La tasa de desempleo, por su parte, registró una ligera alza desde el 3,8% anterior hasta un 3,9%, por encima de las expectativas de que la cifra se mantuviera inalterada. Otra cifra relevante, pensando en su relación con la inflación, fueron los ingresos medios por hora, los cuales crecieron un 0,2%, por debajo del 0,3% esperado y lo que también representa un leve enfriamiento respecto del crecimiento de 0,3% del mes anterior. De este modo, las cifras fueron bien recibidas por el mercado al mostrar un enfriamiento del empleo que pudiera conducir a recortes de tasas de interés algo más próximas. Respecto de esto último, el escenario de un primer recorte de tasas en el mes de septiembre volvió a ganar probabilidad de ocurrencia instalándose, al menos por ahora, como el escenario base, dejando para el mes de diciembre un potencial segundo recorte, en ambos casos, de 25 puntos básicos.

En relación con la temporada de reportes corporativos de resultados trimestrales en Estados Unidos, de un universo de 3.087 compañías analizadas, y que reportarán esta temporada, ya han reportado 1.565 de ellas, con un crecimiento en ventas del 3,38% y del 4,81% a nivel de utilidades. Respecto de cómo se han comportado las cifras reales comparado con las expectativas de los analistas, en cuanto a ventas hay una sorpresa positiva de un 1,13%, la que se eleva hasta un 8,51% al analizar las utilidades.

En el plano local, se publicó la cifra del Índice Mensual de Actividad Económica (Imacec) correspondiente al mes de marzo de este año, con un crecimiento del 0,8%, lo cual estuvo por debajo de las expectativas del mercado que luego de los débiles datos sectoriales publicados días atrás habían sido corregidas a la baja hasta una zona cercana al 1,1%. La cifra es consistente con nuestra lectura de que las sorpresas positivas de los dos primeros meses del año se debían en gran parte a razones transitorias, y muestran una economía en la que las exportaciones están logrando compensar la debilidad del consumo interno.

Para esta semana se esperan cifras de actividad en las principales economías del mundo e internamente, el día miércoles, tendremos una nueva lectura del Índice de Precios al Consumidor en Chile correspondiente al mes de abril, en donde el mercado proyecta un incremento cercano al 0,4%.

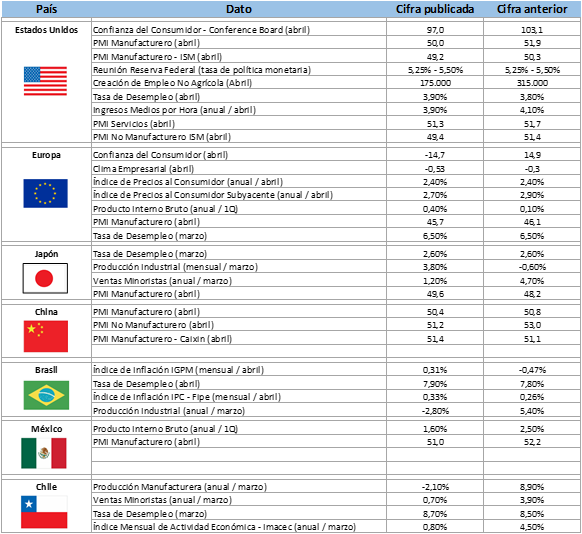

Calendario Económico (Semana del 29 de Abril al 5 de Mayo del 2024)